AIGC让银行焕发了“第二春”

在AIGC变革各行各业的今天,不知道AIGC是丢人的,不将AIGC与行业进行结合,变革行业提升效率,也是丢人的。银行业也概莫能外。

在2023年半年报中,从各大银行机构均披露的AIGC布局的最新进展来看,我们可以从中概括一些关键词,以初步了解银行业数字化发展的前沿布局。

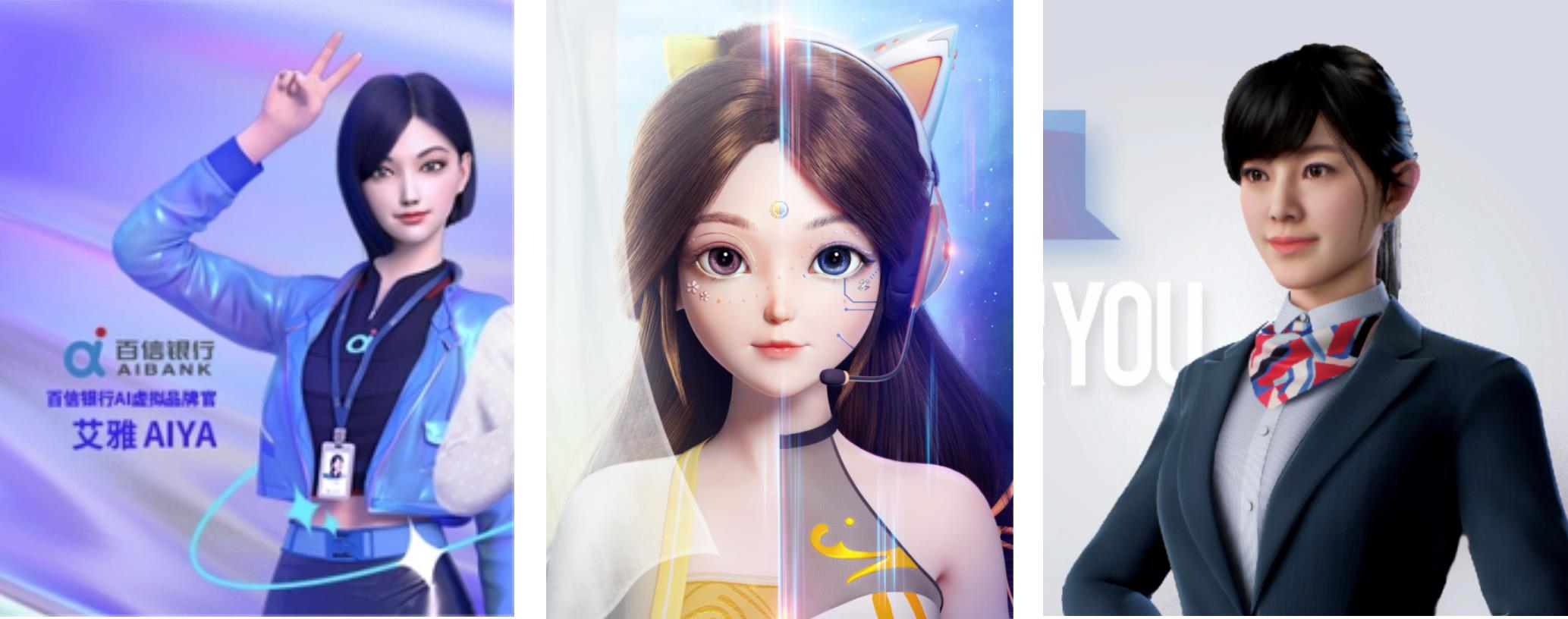

宁波银行数字人“小宁”

客户交互服务变革

AIGC可以理解客户所表达的语言内容,并自动回复客户问 题,同时根据不同情形来推荐相应的服务功能入口,助力银行提升客户服务质量。

以江苏银行为例,其在2023年半年报中披露,已基于基础对话底座模型升级形成“智慧小苏L3”模型,以“话务工单助理”身份融入人工电话客服领域,提高了工单处理效率,实现了更高效、智能的客户服务体验。

AIGC为人机交互带来重大变革,尤其在金融大模型的加持之下,可实现多 轮对话,促进银行客户体验不断升级。除此外,AIGC还可在两个重要方向上赋能客户服务升级:一是与数字人结合,在虚拟场景下为客户提供有温度的服务;二是可对客服人员的服务质量开展评估管理,为后者提供更加准确、全面地指导。

智能风控决策提升

基于AIGC技术,银行可以建立自动化审批和放款系统,通过大数据分析、数据挖掘、深度学习等技术,对信贷申请客户开展系统分析。AIGC借助对客户基础信息、信用记录、消费行为等信息的挖掘,能够察觉其中更为隐蔽的信息内涵 及关联关系,从而为信贷决策提供强而有力的支持。

以交通银行为例,银行在半年报中展示了AIGC赋能智能风控的实践:围绕“降成本、控风险、优体验、增效益”目标,加大人工智能应用深度和广度,试点上线对公账户管理流程自动化场景、反洗钱可疑事件排序场景、压降人力投入,提升风险分析质效。而中信银行也表示,其使用了智能影像文字识别(OCR)来重点赋能票据识别、流水审核、证件核验等业务场景,获得了平均提效超80%的成果。

从智能风控的整个发展路径进行观察,银行在贷前身份识别与辅助审核等环节引入AI能力较多,但金融业务全流程的智能风控尚处于探索阶段。后续将有更多银行机构加入进来,以探索在风控全流程中融入AIGC能力,不断优化数据提炼及处理水平,并结合因果学习来探索智能风控决策制定与追因的更多可能性。

促进智能财富管理提升

大财富管理时代的到来,使得商业银行对财富业务的重视程度与日俱增。以AIGC为代表的新技术,正 在推动财富管理业务的数智化发展,促使银行在财富客户渠道协同管理、场景数字化运营、产品研发、搭建财富管理平台等方面得以快速提升。

具体来讲,AIGC对银行财富业务的赋能主要体现在三方面:一是财富规划;二是智能投顾;三是风险评估。除了对客户本身的风险承受能力评估之外,AIGC技术还能够对市场开展实时跟踪与分析,为客户提供风险评估和建议。这种服务能够助力客户及时调整投资策略,确保资产的安全和稳健增值。

在半年报中透露相关进展的还有工商银行,已经完成人工智能Al大模型能力建设应用规划,实现了百亿级基础大模型在知识运营助手、金融市场投研助手 等场景的应用。而作为零售龙头的招商银行,则在重点发掘其在全流程财富管理中的应用。

客户营销运营

从商业银行营销运营发展阶段来看,目前还处在“自动化营销+数据驱动营销”迭代的过程中,营销内容以内容模板库建设与积累为主,营销策略更多依赖于专家规则实现。而在2023年上半年的这股AIGC风潮中,出现 了ChatGPT这样以文字为主的交互工具,而且还涵盖了图片、音视频等丰富的内容领域,这也为银行丰富营销运营手段提供了更多可能,促使营销物料在生成环节得到快速扩充从而支撑千人千面的个性化营销。

此外,在精细化运营工作中,AIGC技术可以帮助银行实现客户生命周期管理,针对客户不同阶段的需求和行为特征,以提供个性化的服务和营销策略。

对于新客户,A IGC可以提供更为详细的产品及服务介绍;而对于老客户,AIGC则可以提供更加个性化的服务升级。例如交通银行在积极探索AIGC前沿技术的基础上,围绕人工智能应用,上线零售客户兴趣偏好场景,赋能客户精细化运营。股份制银行也不例外,积极把握AIGC发展机遇,不仅从组织架构上专门成立部门来进行布局,如浙商银行设立数字创作中心,以探索各项前沿技术与银行业务的深度融合;同时,还与头部科技公司基于通用大模型合作,开发场景化数字化应用技术。

银行虚拟数字人

我们可以预计,后续将有更多银行投入到AIGC能力的建设中来,在AIGC的变革中抢夺市场发展先机!

本文由小熊AI网发布,不代表小熊AI网立场,转载联系作者并注明出处:https://www.xiaoxiong360.com/html/industry/684.html